南方财经全媒体记者郭晓洁 21世纪经济报道记者李德尚玉 实习生朱丽霞 广州报道

随着绿色金融市场的加快速度进行发展,相关的资讯和数据慢慢的变丰富。绿色金融周报从宏观视角和机构绿色金融实践等角度,关注绿色金融领域的最新前沿动态,追踪绿色金融市场的最新趋势,为绿色金融相关参与方提供决策依据和参考。

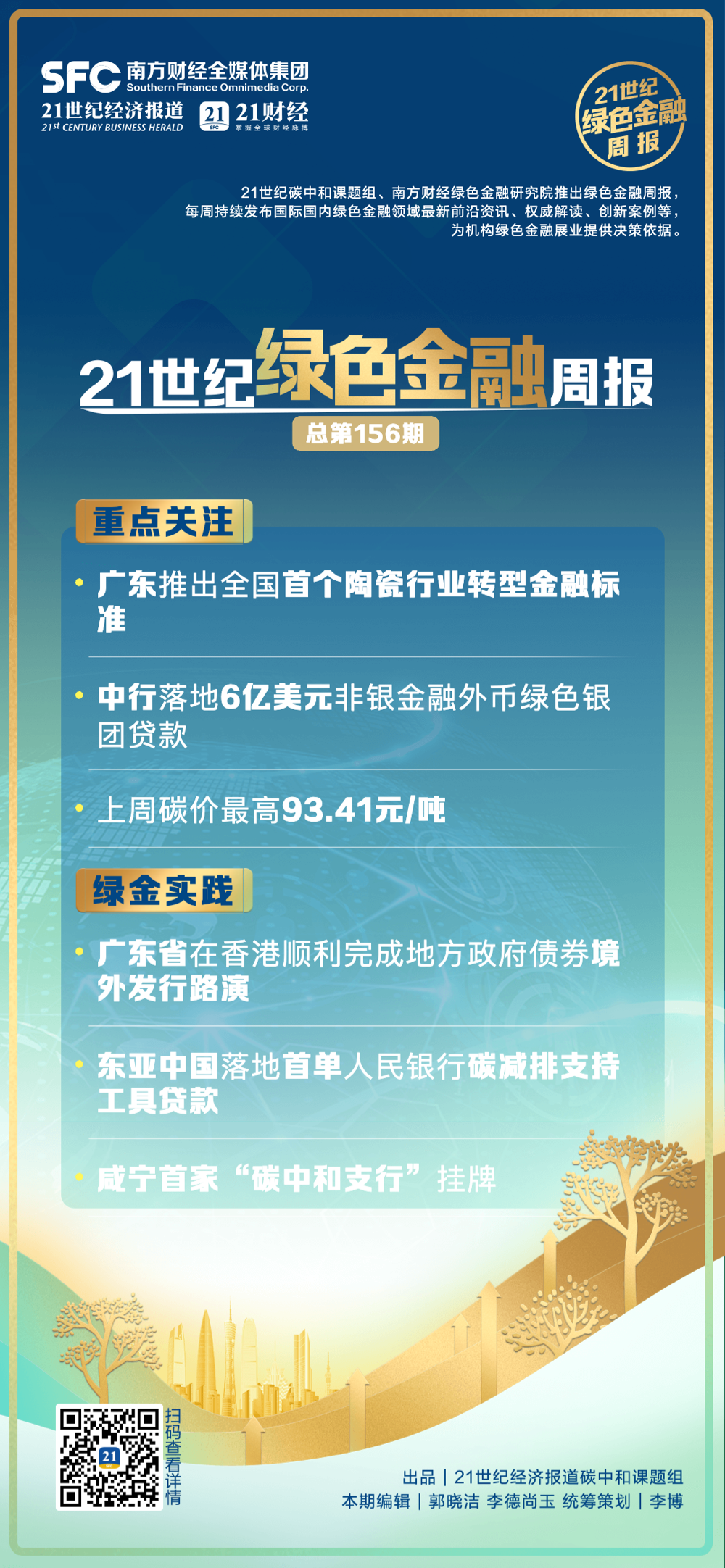

9月10日,广东发布了全国首份陶瓷行业转型金融省级团体标准《广东省陶瓷行业转型金融实施指南》(以下简称《实施指南》)。该标准兼具两个“第一”,即全国范围内针对陶瓷行业绿色转型的第一份金融支持省级团体标准,也是广东金融领域促进传统特色行业绿色转型的第一份标准文件,展现了广东绿色金融改革创新持续走在前列的又一份标志性成果。

该标准是在中国人民银行广东省分行的指导下,由盟浪可持续数字科技(深圳)有限责任公司、广州碳排放权交易中心有限公司、广东陶瓷协会、广东部分金融机构及两家广东陶瓷企业联合起草,由广东金融学会、广东省金融科技学会联合发布。

针对陶瓷行业的特殊性,《实施指南》基于国内外转型金融框架原则,以国家和广东省相关的最新产业政策为指导,结合现阶段广东省陶瓷行业的产业特点和工艺技术水平,提出了转型金融的根本原则,明确了陶瓷行业转型主体和转型项目两个维度的认定条件,并规定了转型金融信息公开披露要求,让陶瓷行业转型金融认定有据可依,为金融机构构建了一套有明确的目的性、可行性、可操作性、可落地的标准。

截至目前,广东各地金融机构已在转型金融标准框架下,针对转型主体和转型项目,为省内陶瓷企业量身定制转型金融服务方案。此次标准发布会还进行了首批转型金融银企授信合作签约,各金融机构向陶瓷公司可以提供授信额度1.7亿元,贷款资金用途涵盖清洁能源采购、建设全抛釉砖生产线、升级窑炉烧成技术与装备等低碳转型项目。

21碳中和课题组快评:《实施指南》为金融支持陶瓷业践行可持续发展理念、进行绿色低碳转型提供了有益参考。

日前,中国银行以独家牵头行及贷款代理行身份,成功为交银金融租赁有限责任公司筹组6亿美元绿色银团贷款。这是境内由中资银行首次担任独家牵头行的非银行金融机构外币银团贷款项目,也是国内金融租赁行业发行顶级规模的境内中长期美元绿色银团贷款项目。

本次银团贷款成功筹组,标志着银租在共同探索推动绿色金融高水平质量的发展方面取得突破性进展,是中国银行携手市场同业共同做好“五篇大文章”、合力服务实体经济的重要举措,也是上海地区金融创新发展的有益尝试,极具创新意义和示范效应。多家中外资银行踊跃参与银团贷款,所募集资金将用于交银金租多个经全球权威ESG 评估机构认证的可持续绿色金融项目。

21碳中和课题组快评:该笔业务的落地是银行与金融租赁公司在绿色金融领域的创新合作,有利于推动金融租赁公司支持长期限绿色项目。

9月13日,上海环交所发布上周(2024)的全国碳市场每周综合价格行情及成交信息。

上周全国碳市场综合价格行情为:最高价93.41元/吨,最低价86.65元/吨,收盘价较上一周五下跌0.35%。

9月9日,广东省政府顺利完成2024年离岸人民币地方政府债券路演。本次路演在香港金融管理局举行,是广东省政府首次赴香港开展地方政府债券境外发行路演,吸引了来自美国、德国、英国、瑞士、韩国等国家和地区的多家投资机构。

此次是广东省政府首次在香港发行地方政府债券,预计发行规模不超过50亿元人民币,发行期限包括2年、3年和5年,其中2年期债券用于广州市南沙区项目,3年期债券用于珠三角地区重大基础设施项目,5年期债券为绿色债券、用于绿色项目。据悉,此次发行的债券已由香港金融管理局纳入人民币流动资金安排的合资格抵押品名单,同时债券的利息收入将免征香港利得税及印花税。这些将有利于提升本次债券流动性水平,吸引更加多投资者参与认购。

21碳中和课题组快评:近年来,广东省政府陆续在港澳等地发行绿色债券,为内地绿色项目提供了长期限的资金支持。

近日,东亚银行(中国)有限公司在人民银行上海市分行的支持下,成功落地了首单人民银行碳减排支持工具贷款,用于支持山东省鲁信投资控股集团有限公司(以下简称“鲁信集团”)投资的聊城希杰天然气能源站项目,助力企业减碳增绿,推动绿色可持续发展。

鲁信集团旗下的聊城希杰天然气能源站项目,通过引入先进的天然气锅炉和发电机组及其配套设施,替代了原有的燃煤锅炉和发电机组,降低了二氧化碳排放量和耗煤量,大幅度的提高供电和供热产能,助推了区域热力电力系统的绿色转型。鲁信集团通过其下属子公司积极投身于能源项目的投资、建设及运行,东亚中国则通过提供具有较长贷款期限及优惠利率的资金支持,助力公司实现碳减排目标和推动企业绿色可持续发展。该贷款投放于节能环保领域,实现年度碳减排超过2.5万吨二氧化碳当量,具有非常明显的碳减排效应。

东亚中国执行董事兼行长何舜华表示,东亚中国始终致力于将绿色及可持续金融理念深度融入银行各项金融业务之中,此次成功落地的碳减排支持工具贷款项目,既是该公司在绿色金融领域的一次重要实践,也是其全力支持公司实现降碳减排、污染治理与生态增绿目标的具体行动。

21碳中和课题组快评:今年以来,慢慢的变多外资银行加入碳减排支持工具贷款行列,碳减排贷款支持范围持续扩大。

近日,星展银行(中国)有限公司(以下简称“星展中国”)与海发宝诚融资租赁有限公司(以下简称“海发宝诚”)成功签署可持续发展挂钩银团贷款。该笔可持续发展挂钩贷款符合《可持续发展挂钩贷款原则2023》,是海发宝诚的首笔可持续发展挂钩银团贷款。中诚信绿金科技(北京)有限公司为贷款提供了第三方核查服务。

本次银团获得市场积极反馈,初始承诺额阶段吸引了日资、韩资等8家银行的参与,获得超额认购。同时贷款结构纳入了“绿鞋机制”,贷款资金将用于一般运用资金用途。中诚信绿金作为第三方服务机构,依照贷款市场协会(LMA)、亚太贷款市场协会(APLMA)和银团与交易协会(LSTA)联合发布的《可持续发展挂钩贷款原则2023》,出具了核查报告。

本次银团贷款利率将与海发宝诚低碳转型方面的量化承诺进行挂钩,积极将ESG理念融入海发宝诚日常经营与管理中,立足租赁主业、服务实体经济高质量发展。

21碳中和课题组快评:可持续发展挂钩贷款在中国陆续有落地案例,慢慢的变多外资机构也开始参与到认购行列。

9月10日,民生银行咸宁支行举行了乔迁开业暨咸宁首家“碳中和支行”授牌仪式。该家“碳中和支行”的成立,得到了湖北碳交中心的专业指导和资源支持。

民生银行咸宁支行将以全市首家“碳中和支行”的新优势,扎实推进绿色金融建设,坚持“绿色+金融”创新发展模式,着力打造“绿色银行”特色品牌。

此次助力咸宁首家“碳中和支行”的建设,是湖北碳交中心深化绿色金融服务、拓展服务范围的重要实践。湖北碳交中心将通过创建更多碳中和场景,推动与金融机构在绿色金融、绿色发展等方面实现更宽范围、更深领域的合作。

21碳中和课题组快评:近年来,金融机构陆续成立碳中和支行、零碳网点等,这也成为金融机构践行“双碳”战略的落地抓手。